第一部分2020年长沙市土地市场

Part1长沙市土地市场总体供应分析

一、全市土地供应情况

1、全市土地供应情况

|

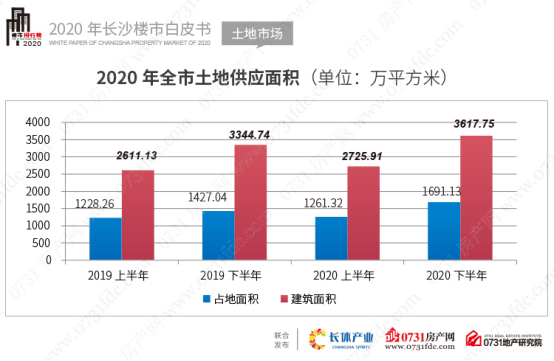

2020年全市土地一级市场总计挂牌供应681宗土地,总出让面积约为2952.45万平方米,环比增11%;总建筑面积约为6343.66万平方米,环比增长7%。

2020年供应规模虽仍在增长,但是增幅明显放缓,这主要是受到了年初“新冠”疫情影响。为了配合防疫政策,全市土地招拍挂全线暂停了一个多月。

2、全市土地供应结构

|

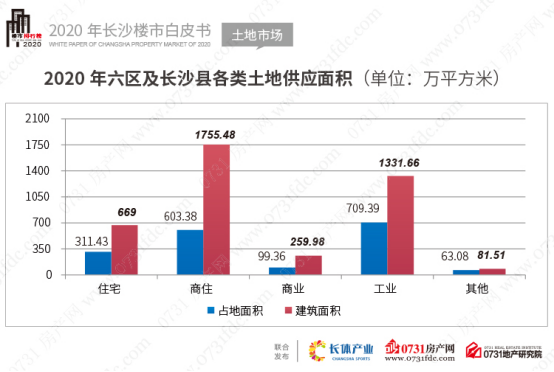

在2020年全市供应土地中,工业用地占比变化小,占总量的近一半。

在居住类用地里,纯住宅地与商住用地分别占比17%、26%。

居住类用地的供应量同比增长明显,主要原因有二:其一,六区“限价地”供应量有所增加;其二,长沙县、宁乡市、浏阳市都有短时间内集中大批量供地的动作。

3、土地月度供应情况

|

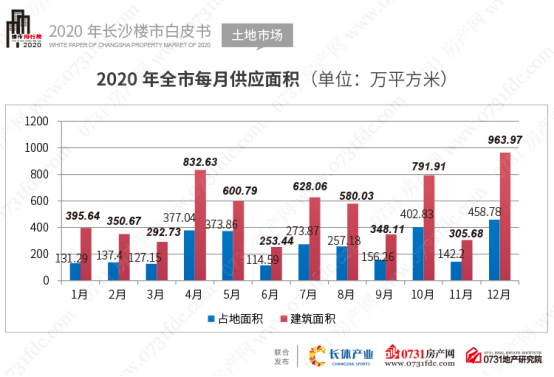

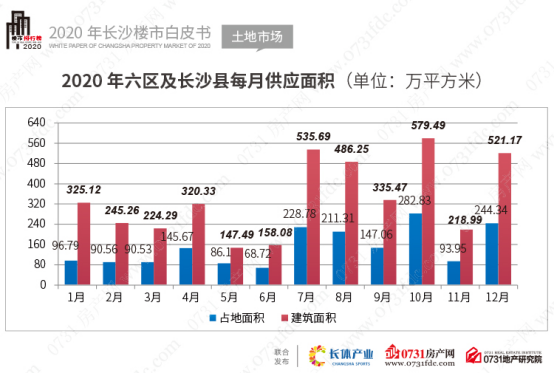

受“新冠”疫情影响,1-3月的月平均供应量明显低于以往同期,而这部分被耽搁的供应量,在后面几个月“补”了回来,因此出现了4月、5月、10月、12月的平均供应量超400万的情况。

|

4、各区县土地供应情况

|

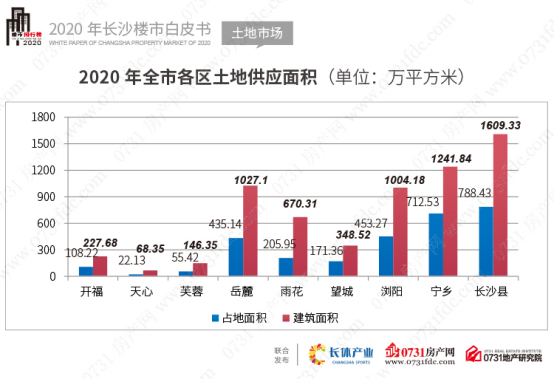

长沙县的供应量首次位居全市榜首,这除了得益于星沙、经开区等板块供应量增大以外,还因为它开始对一些“旧”板块进行二次开发了,比如万家丽北路的“湘龙街道”板块,比如黄花国际机场以西的“机场板块”。

二、内六区及长沙县土地供应情况

1、土地供应情况

|

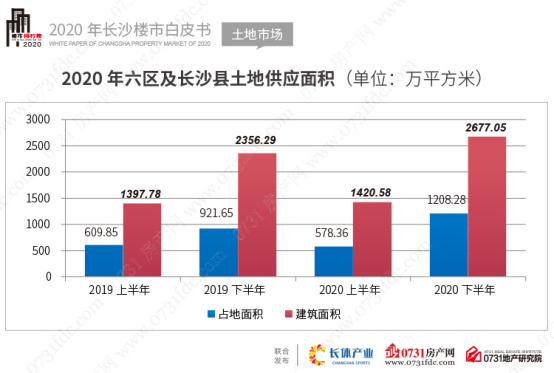

2020年六区一县的土地一级市场总计挂牌供应311宗土地,占全市的46%;总出让面积约为1786.64万平方米,占全市的61%;总建筑面积约为4097.63万平方米,占全市的65%。

(2)土地供应结构

|

综合来看,在六区一县中,居住用地的供应规模超过工业用地,除了后者供应量减少的因素之外,最重要的一个原因在于供应新土地的板块增加了,而且大多都是沉寂多年的地段,比如岳麓区的市府板块、开福区的文昌阁板块、芙蓉区的马王堆板块、浏阳河两厢、长沙县的“湘龙街道”板块等等。

(3)月度供应情况

|

与全市情况类似,也是受“新冠”疫情影响,1-3月被压低的供应量,在后面几个月集中爆发了出来。

Part2长沙市土地市场总体成交分析

一、全市土地成交情况

1、土地成交情况

|

2020年全市土地一级市场总计挂牌成交615宗土地,总出让面积约为2667.4万平方米,环比增长11%;总成交建筑面积约为5574.65万平方米,环比增长5%。

2、土地成交结构

|

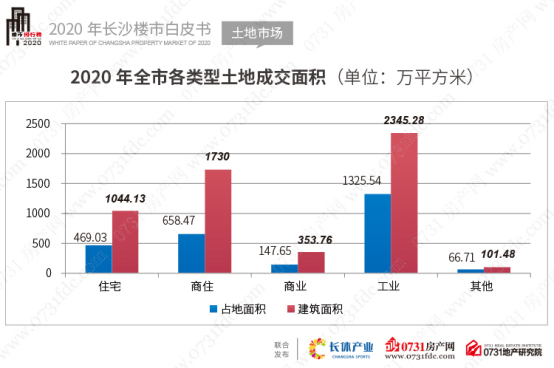

各类土地成交量占比,基本与相对应的各类土地供应量占比是一致的,侧面反映出2020年土地流拍少。

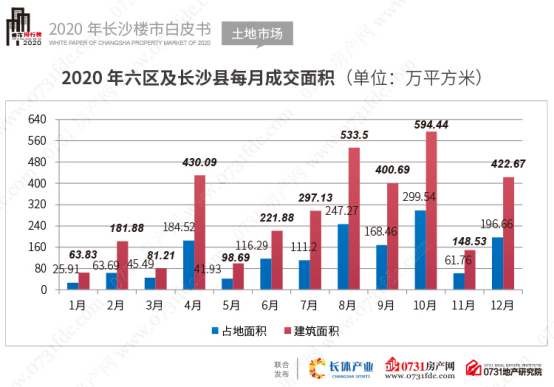

3、月度成交情况

|

“新冠”疫情对于2020年全市第一季度的成交量影响不大,这主要是因为春节前后,本就是淡季。而后续几个月的成交曲线,基本与供应曲线同步。

4、各区县市成交量

|

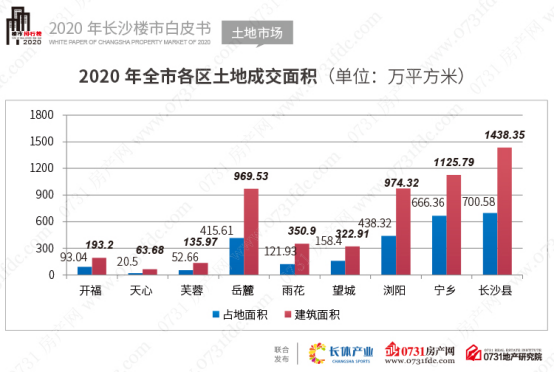

与供应量的座次排位一样,长沙县的成交量也是全市最高的,占比26%;其次是宁乡市,占比25%;第三是浏阳市,占比16%。

而在六区中,岳麓的成交量“鹤立鸡群”,占总量的15%。

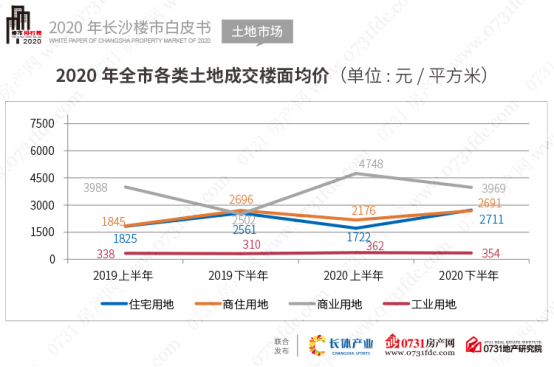

5、土地成交楼面价走势

|

内六区作为全市的居家“核心”地段,它的新增居住用地在执行“限价”政策以后,全市的成交楼面价就被扼住了“命脉”,增减幅度都在调控之中,因此近几年以来,波动小。

|

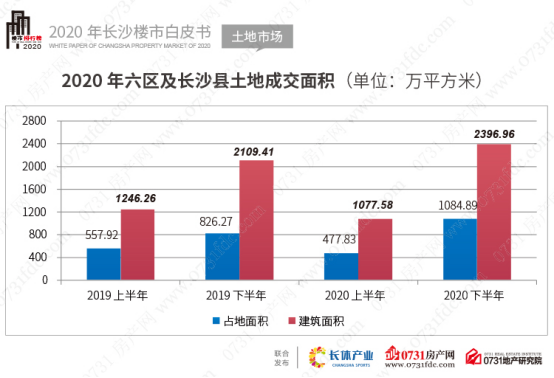

二、内六区及长沙县土地成交情况

1、土地成交情况

|

2020年六区一县土地一级市场总计挂牌成交263宗土地,占全市的43%;总出让面积约为1562.72万平方米,占全市的59%;总建筑面积约为3474.54万平方米,占全市的62%。

2、土地成交结构

|

各类土地的成交占比与供应曲线同步。市府板块、文昌阁板块、马王堆板块、浏阳河两厢等老区所推的新地,都会在第一时间被各大房企抢购一空。

3、月度成交情况

|

六区一县每月平均成交量约为130万平米,建筑面积约为465万平米。4月、8月、9月、10月、12月都在平均线以上,其中10月近300万的成交量,是全年第一。

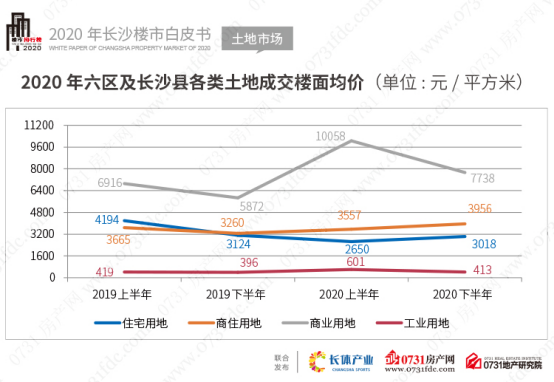

4、土地成交楼面价走势

|

经过第一季度短暂的“停牌”以后,六区“限价地”挂牌增多,这使得居住用地的成交楼面价更加贴近市场的实际情况。

而商业用地的成交楼面价之所以大幅起落,主要是因为多宗定向成交加油加气站地块,被规划为“商业”,从而陡然拉升了成交楼面价。

三、2020年全市土地成交排行情况

|

|

Part32020长沙市土地市场小结

2020年是长沙执行“限价地”政策的第三个年头。经过多年的适应,政府、房企以及购房者各自在新环境里找到了自己的位置,长沙楼市进入了一个相对平稳阶段。

回顾2020年土地“限价”逐步攀升的过程,可以看出,长沙楼市原本应该在平稳的局面之下,进入“限购限价”2.0时代的。

而“新冠”打乱了节奏,直接让2020年的一级土地招拍挂时长,缩短了一个多月。虽然之后内六区“限价地”仍屡屡熔断、外地房企持续入长、住宅限价持续上调,土地市场一派繁荣火红的模样。

但2020年放缓的增速,是近三年以来的首次,是值得去关注与研究的。

1、“限价地”是居住地供应主力 岳麓区占四成

2020年全市的居住用地总计成交了约1127万平米,总成交金额约为844亿元,其中“限价地”成交面积约为438万平米,占比39%;总成交金额约为521亿元,占比62%。

在六区“双限地”成交量中,岳麓区占比最大,成交面积总计约为196万平米,占比45%。洋湖、滨江是供应主力。

其次是望城区,成交总面积约64万平米;第三是雨花区,成交总面积约为60万平米。

2、在源头立规矩 土拍添“新玩法”

继内六区居住用地执行“限地价限房价”政策两年多以后,2020年长沙县与内六区先后为土拍添加了“新玩法”。

5月1日,《长沙县新建商品房“交房即交证”改革工作方案(试行)》开始试行。长沙县所有房地产项目纳入规范管理范围,所有项目在新供土地及批准预售时,明确“交房即交证”工作,督促开发企业自觉履行“交房即交证”主体责任。

10月26日《长沙市商住经营性用地出让限地价/溢价竞自持租赁住房实施细则(试行)》开始施行。这意味着在竞拍某些居住用地时,将新增“竞自持租赁面积”这一环节,出让方式变更为“限地价/溢价+竞自持租赁面积+摇号”。

3、联手拿地、合作开发案例增多

2020年有5个“联手拿地、合作开发”的案例,包括[2020]长沙市001(恢复挂牌),它由深圳市天集湘投投资发展有限公司、湖南省容德文化产业发展有限公司联手摘得,成交价13.76亿元。

[2020]长沙市013号,它由长沙龙湖房地产开发有限公司、步步高投资集团股份有限公司联手摘得,成交价28.25亿元。

[2020]长沙市048号,它由湖南信东开发建设有限公司、湖南东湖信城科技发展有限公司联手摘得,成交价8.6亿元。

[2020]望城区019号,它由湖南修合地产实业有限责任公司、长沙雅颂房地产咨询合伙企业(有限合伙)联手摘得,成交价9.67亿元。

[2020]长沙市097号,它由长沙华实领峰置业有限公司、 湖南兴湘教育发展有限公司联手摘得,成交价8.31亿元。

4、创记录,41家房企竞买月湖地块

2020年11月,41家房企参与[2020]长沙市084号摇号,创下“摇号人数之最”。

参与摇号的房企有金科、美的、中建信和、中海、正荣、中粮、金地、碧桂园、绿城、长房、保利、华润、建发、龙湖、绿城等数十家。

084号位于开福区与长沙县交会处,北临福元东路、东临锦绣路。宗地背靠世界之窗,周边有自然山体与公园,在景观与自然资源上有优势。

084号与地铁三号线湘龙站的步行距离约500米,与地铁五号线的白茅铺站的步行距离约1000米。

在这个地铁网络中,衣食住行都是现成的,近有月湖公园、星沙生态公园、金鹰小学、长沙大学、星沙中学、通程商业广场、华润万象汇、长沙市中医医院等。

远有岳麓山、洋湖湿地、侯家塘、东塘、烈士公园、省植物园、火车站等,084号能享受到“地铁半小时生活圈”的便利。

5、乘地铁东风,长沙县土地“大鸣大放”

2020年长沙县之所以能成为全市供应、成交“双冠王”,除了行政区够大、人口数量够多、实业基础够厚等因素外,地铁3号线与5号线带来了新的爆点,在它的带动下,长沙县许多老区开始焕发“第二春”。

比如以万家丽北路、地铁五号线为标签的“湘龙街道”板块。从8月中旬至今,已先后挂牌成交了6宗居住用地,板块里的新增住宅建筑总面积高达110万平米。这批新地大多都是溢价成交,荣盛、保利等十多家房企参与了它们的竞拍。

再比如地铁三号线广生站周边,先后成交了[2020]长沙县045号、059号与066号三宗土地,新增住宅建筑总面积超50万平。

|

第二部分 2020长沙新建商品房市场

Part1长沙市新建商品房市场总体分析

一、 长沙市新建商品房市场供应情况

1、全市新建商品房市场供应情况

|

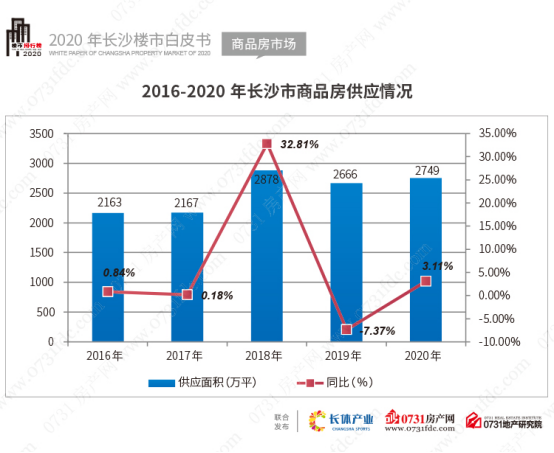

为改善市场供不应求的状态,2018年市场供应持续放量,供应2878万方达历史峰值,2019年供应量高位下滑;2020年长沙市新建商品房供应重回上升通道,供应量仅次于2018年,供应2749万方,同比增长3.11%。

2、内六区+长沙县新建商品房市场供应情况

|

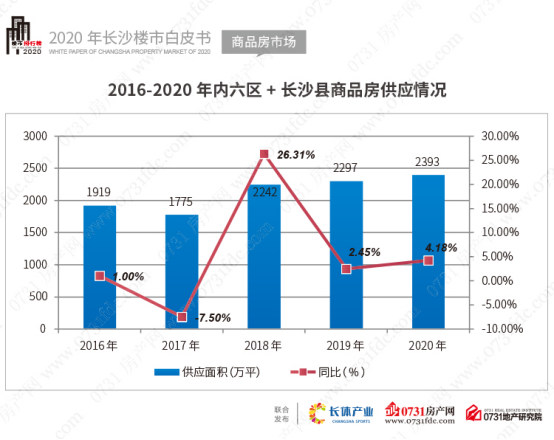

过去四年,内六区+长沙县商品房供应维持上升趋势, 2020年供应内六区+长沙县新建商品房供应2393万方,同比增长4.18%,为过去五年的最高值。

3、全市各行政区新建商品房市场供应情况

|

从各行政区表现来看,2020年岳麓区新建商品房供应量仍旧遥遥领先于其它行政区,供应646.38万方;望城区、雨花区紧随其后,分别供应488.09万方、444.89万方;供应量最低的行政区是芙蓉区,供应量仅为102.57万方。

相较2019年,新建商品房供应增幅最大的是芙蓉区,同比增长103.65%;降幅最大的则是长沙县,同比下降30.95%。

二、 长沙市新建商品房市场成交情况

1、全市新建商品房市场成交情况

|

成交方面,年初受疫情影响,成交量跌至谷底,复工复产后楼市迅速复苏,成交水平回归正常甚至是优于去年同期,全年长沙市新建商品房成交2412万方,同比增长5.79%。

2、内六区+长沙县新建商品房市场成交情况

|

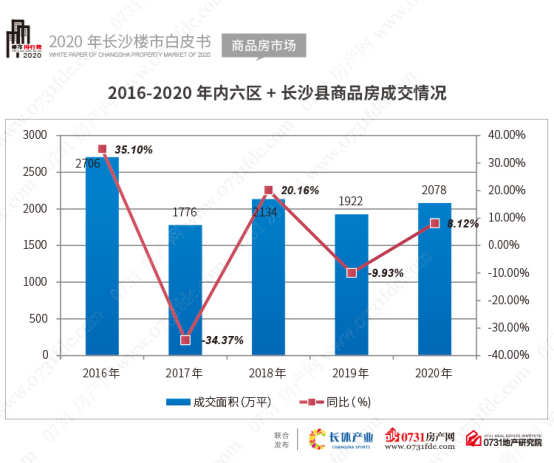

近五年,内六区+长沙县新建商品房成交走势呈“W”形,未出现成交连年下滑的情况。2020年内六区+长沙县新建商品房成交2078万方,同比增长8.12%,增长幅度高于全市成交量增幅。

3、全市各行政区新建商品房市场成交情况

|

从各行政区表现来看,同样是岳麓区成交量居首,达538.21万方,最低的则是芙蓉区,仅75.27万方;从成交增幅来看,幅度最大的是芙蓉区,同比增长42.86%,而降幅最大的则是宁乡市,同比下降16.82%。

|

三、 长沙市新建商品房市场成交价格水平

1、全市新建商品房市场成交均价

|

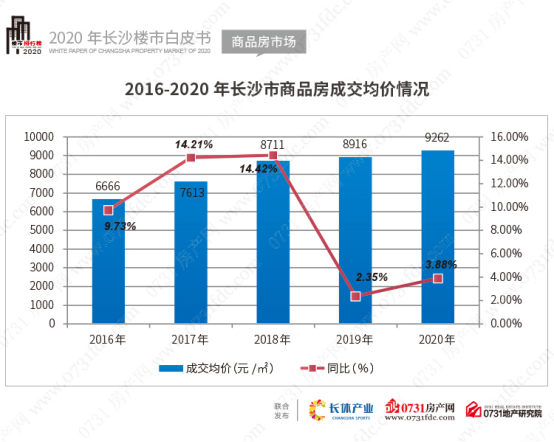

近五年长沙市新建商品房成交均价一直维持上升通道,不过上涨幅度有所收窄,2020年全市商品房成交均价为9262元/㎡,同比增长3.88%。

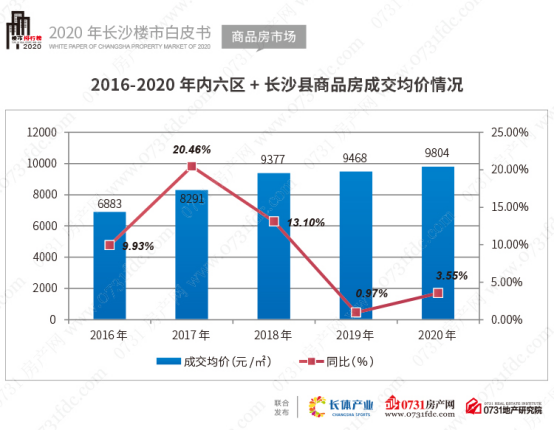

2、内六区+长沙县新建商品房市场成交均价

|

2020年内六区+长沙县新建商品房成交均价为9804元/㎡,同比增长3.55%,增长幅度略低于与全市。

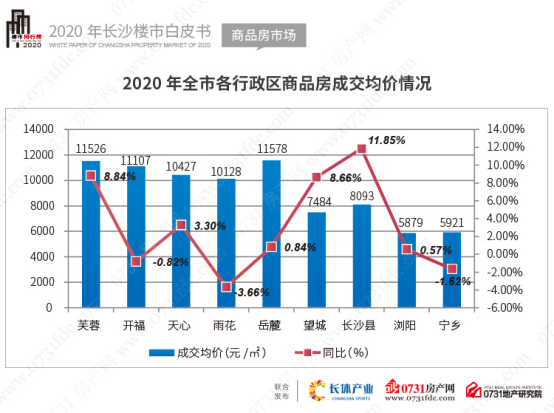

3、全市各行政区新建商品房市场成交均价

|

从各行政区商品房均价情况来看,2020年开福区、雨花区、宁乡市商品房均价均出现一定程度的下跌,其中雨花区下跌幅度最大,3.66%;上涨幅度最大的是长沙县,达11.85%。

|

四、 长沙市新建商品房市场供销比

1、全市新建商品房市场供销比

|

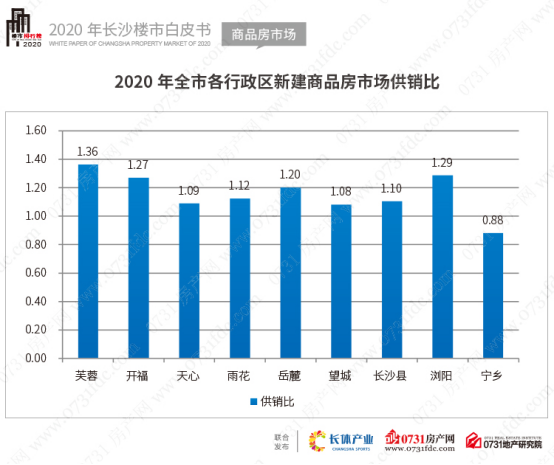

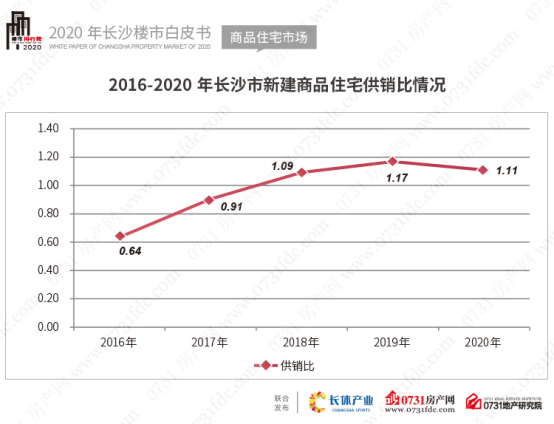

自2016年起,全市商品房供销比维持上升通道,但上升幅度逐步收窄;2018年后供销比逐渐维持稳定在1.1左右,2020年全市新建商品房供销比为1.14,稍稍供过于求。

2、全市各行政区新建商品房市场供销比

|

从各行政区新建商品房供销比情况来看,宁乡市是唯一一个供不应求的行政区,供销比仅为0.88;其余各行政区都是出于不同程度的供过于求的状态,其中芙蓉区供销比最大,为1.36。

五、 长沙市新建商品房市场成交月度表现

1、全市新建商品房成交月度表现

|

从全市新建商品房月度成交情况来看,有着明显的节点性,年中和年终是成交量最高的两个月,尤其是12月,成交量达到339万方,2月由于疫情影响较大成交跌至谷底,疫情过后下半年整体的成交水平要优于上半年。从价格水平来看,均价最低的是3月份,均价最高的是12月份。

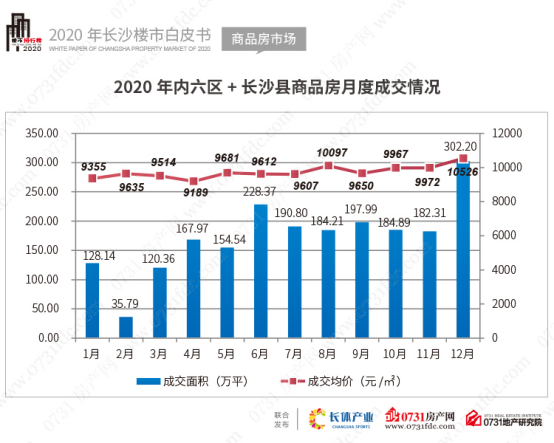

2、内六区+长沙县新建商品房成交月度表现

|

从内六区+长沙县的商品房月度成交表现来看,成交量趋势基本一致,从价格水平来看,下半年的均价明显高于上半年。

六、 房企表现

|

|

|

|

2020年在疫情影响下,房企上半年销售业绩有所下滑,但从全年来看,疫情得到控制后,开发商加快推货节奏,2020年整体销售金额较2019年还有所增长。从房企TOP20榜单来看,上榜门槛持续上升。2020年九区县全口径榜、权益榜上榜门槛分别为35.93亿、26.34亿。

房企规模分化愈加明显,TOP1与TOP5的房企全口径、权益销售金额差距分别为17.75亿、17.55亿元;与TOP20的房企销售金额差分别为47.2亿,44.7亿,强者恒强。从市场占有率来看,TOP20房企权益销售金额占比为38.30%。

房企换血明显,全口径榜卓越、北辰掉出TOP20 ,由澳海控股以及恒大文旅取而代之。权益榜北辰、卓越、金地、华润、明昇、金茂下榜,中海、恒大文旅、旭辉、正荣、梦想、美的上榜。

Part2长沙市新建商品住宅市场总体分析

一、长沙市新建商品住宅市场供应情况

1、全市新建商品住宅市场供应情况

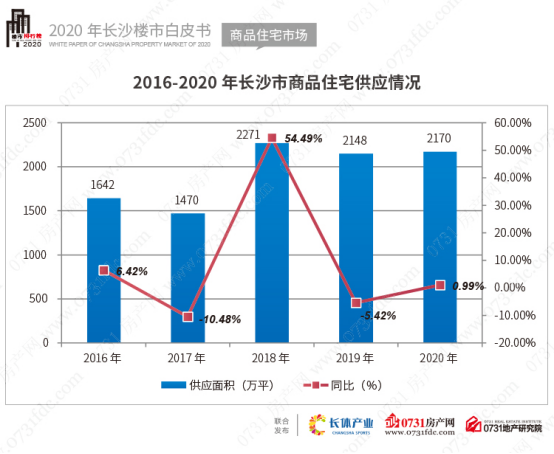

|

2020年全市商品住宅供应维持高位,基本与上年持平,供应2170万方,同比增长0.99%,近五年来供应量仅次于2018年的历史峰值。

2、内六区+长沙县新建商品住宅市场供应情况

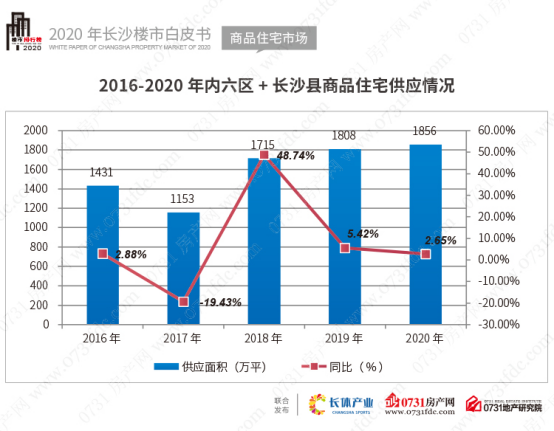

|

从近五年内六区+长沙县商品住宅供应情况来看,除了2017年供应量同比下滑,之后供应量一直处于上升趋势,2020内六区+长沙县住宅供应达峰值,供应1856万方,同比增长2.65%。

3、全市各行政区新建商品住宅市场供应情况

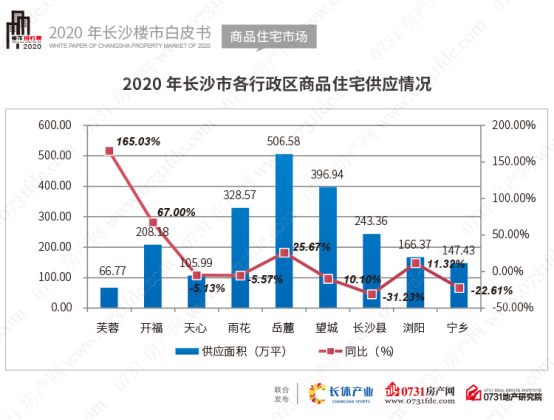

|

从各行政区商品住宅供应情况来看,岳麓区遥遥领先,供应506.58万方,唯一一个供应量突破500万方的行政区;供应量最低的是芙蓉区,仅66.77万方。从供应增长幅度来看,芙蓉区最高,同比增长165.03%;长沙县降幅最大,同比下降31.23%。

|

二、长沙市新建商品住宅市场成交情况

1、全市新建商品住宅市场成交情况

|

从近几年全市商品住宅成交情况来看,2016年成交量为历史最高,此后成交量呈波浪式起伏:2020年在疫情的影响下,全市商品住宅成交仍达到近2000万方,成交量1956万方,同比增长6.36%。

2、内六区+长沙县新建商品住宅市场成交情况

|

从内六区+长沙县的住宅成交情况来看,2020年的住宅成交量仅此于2018年的历史峰值,成交1676万方,同比增长9.90%。

3、长沙市各行政区新建商品住宅市场成交情况

|

从各行政区住宅成交情况来看,岳麓区第一,成交433.52万方,望城区紧随其后,成交391.62万方。从增长幅度来看,芙蓉区住宅成交同比增长58.60%最高;天下区同比下降13.75%降幅最大。

三、长沙市新建商品住宅市场成交价格水平

1、全市新建商品住宅市场成交价格情况

|

从今年全市住宅成交价格情况来看,一直处于上升通道,不过在2018年之后,上涨幅度有所收窄。2020年全市商品住宅均价9099元/㎡,突破9000元/㎡,同比增长8.13%。

2、内六区+长沙县新建商品住宅市场价格情况

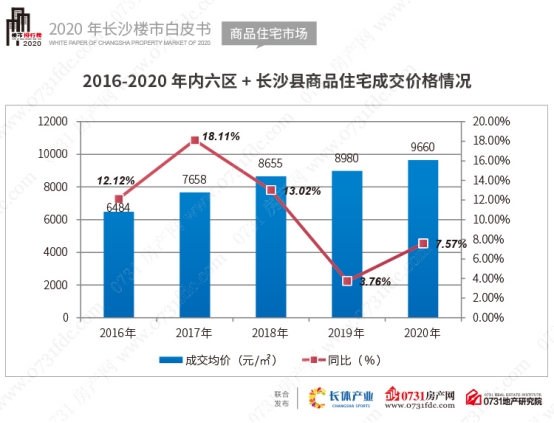

|

近三年,内六区+长沙县的住宅成交均价上涨幅度均小于全市,2020年内六区+长沙县住宅成交均价达9660元/㎡,同比增长7.57%,逼近万元/平大关。

3、长沙市各行政区新建商品住宅市场价格情况

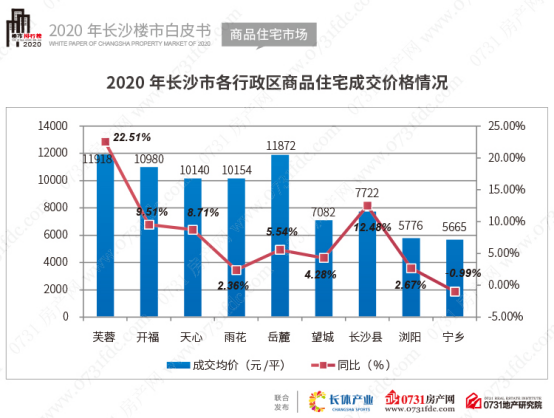

|

从2020年各行政区住宅成交均价来看,均价最高的是芙蓉区,11918元/㎡,最低的是宁乡区,5665元/㎡。九个行政区中,仅有宁乡市均价同比出现下跌,同比下跌0.99%;上涨幅度最大的是芙蓉区,同比上涨22.51%。

四、长沙市新建商品住宅供销比情况

1、长沙市新建商品住宅供销比情况

|

过去四年,长沙市新建商品住宅总体呈现上升趋势,市场由严重供不应求的态势逐步扭转为稍稍供过于求。2020年长沙市新建商品住宅供销比回落,供销比为1.11,稍稍供过于求,住宅的供应和销售处在比较合理的状态。

2、长沙市各区县新建商品住宅供销比情况

|

从各行政区住宅供销比来看,开福区供销比最大,达到了1.38,其次是浏阳,供销比1.31,宁乡市是唯一一个供销比在1以下的行政区,处于稍稍供不应求的状态,天心、雨花、岳麓区、望城、长沙县都处于基本供需平衡的状态,供销比较合理。

五、长沙市新建商品住宅成交月度表现

1、长沙市新建商品住宅成交月度表现

|

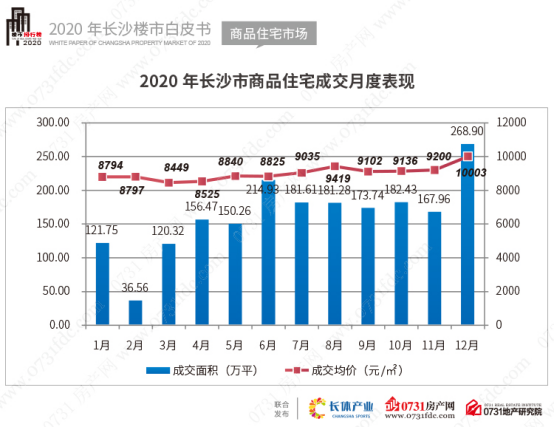

从全市商品住宅成交月度表现来看,2月成交低谷在意料之中,6月、12月均超过200万方,这是开发商年中、年终考核,加大供货量抢收业绩。从均价来看,逐步呈现上行趋势,12月份为单价最高的月份。

2、内六区+长沙县新建商品住宅成交月度表现

|

从内六区+长沙县的新建商品住宅月度成交情况来看,基本与全市的趋势保持一致,12月量价均是全年最高。

六、长沙市新建商品住宅成交排行榜

|

|

|

商业、教育等配套齐全的大体量项目比较受到购房者的青睐,恒大文化旅游城在2020年成了长沙楼市的网红盘,阳光城尚东湾和万科魅力之城更是连年霸榜各大销售榜单。

恒大文化旅游城体量巨大,依靠大王山片区的优质红利,再加上不错的性价比,成了不折不扣的网红盘,2020年销售近40亿元。

阳光城尚东湾总体量超300万方,位于高铁新城板块,教育、交通、商业等各方面配套齐全,自入市以来就是住宅销售榜首的热门,2020年销售近40亿元,居住宅销售面积榜榜首、金额榜第二。

随着人们对住宅产品品质需求的提升,品质项目受市场认可度增加,能够取得不错的销售成绩,2020年度住宅销售TOP10中,建发央著、中海阅麓山、绿地V岛的均价均超过了15000元/㎡。

建发央著地处梅溪湖,紧靠2号线,加上其标志性的中式风格,吸引了较多购房者的青睐,全年销售23.27亿元。

中海阅麓山位于洋湖板块,各方面配套齐全,产品设计优秀,一上市就备受追捧,全年销售36.91亿元,进入2020年度住宅销售TOP3。

绿地V岛是绿地在开福区打造的一个爆款,位于马栏山视频文创园,加上地铁的加持,以及项目自身的高品质,购房者较为认可,2020年销售超20亿元。

七、长沙市新建商品住宅置业特色榜

|

|

|

地段、配套、交通、性价比……,置业选择考虑因素多元多样。置业者2020年度长沙楼市置业特色榜,品质、人气、期待三大榜单,网罗2020年长沙高品质楼盘,人气较高、备受置业者追捧的网红盘,以及2021即将上市,值得置业者等待的楼盘;为置业者提供置业参考。

|

Part3长沙市商业地产市场总体分析(内五区)

一、公寓市场

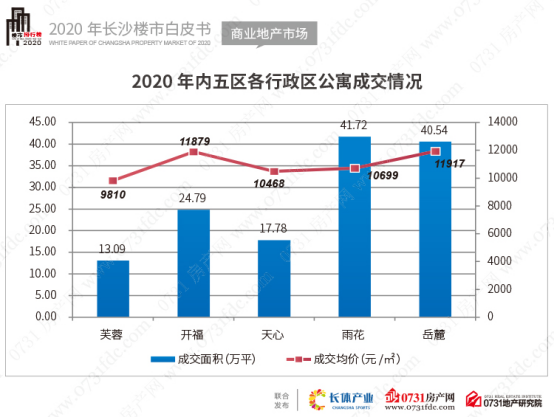

1、内五区各行政区公寓成交情况

|

从2020年内五区各行政区公寓公交情况来看,基本集中在雨花区和岳麓区,成交量均超过40万方,芙蓉区成交量最低,仅为13.09万方;从价格水平来看,岳麓区公寓成交均价最高,达11917元/㎡,芙蓉区均价最低,仅为9810元/㎡;2020年内五区公寓成交137.92万方,同比增长2.75%,与去年基本持平。

2、内五区公寓市场月度成交情况

|

从2020年内五区公寓月度成交表现来看,1-8月份除了二月份受疫情影响严重,成交跌至谷底外,其余月份成交量起伏不大,9月开始内五区公寓爆发,单月成交量达21.06万方,其后三个月的成交量均在15万方以上。从价格水平来看,波动不大,6月份均价最高,达12024元/㎡,9月份最低,为10395元/㎡。

3、内五区公寓市场成交排行榜

|

公寓市场在竞争激烈的同时也是分化严重,地段佳、配套好的公寓项目仍旧能够获得市场的认可,并取得不错的去化效果。

2020年运达公寓蝉联年度公寓劲销榜榜首,堪称长沙公寓市场的天花板,在2019年劲销10亿的情况下,2020年仍旧销售8.1亿元。

绿地长沙城际空间站位于高铁新城板块,紧邻地铁,加上不错的性价比,2020年销售7.06亿,紧随运达公寓之后。

恒大珺悦府位于芙蓉尚东板块,属区域稀缺资源,高性价比,2020年位居公寓销售榜Top3,销售7.03亿元。

阳光城檀悦位于五一商圈,集住宅、商业、公寓于一体,各项配套齐全,比较受购房者的认可,全年销售金额4.38亿元。

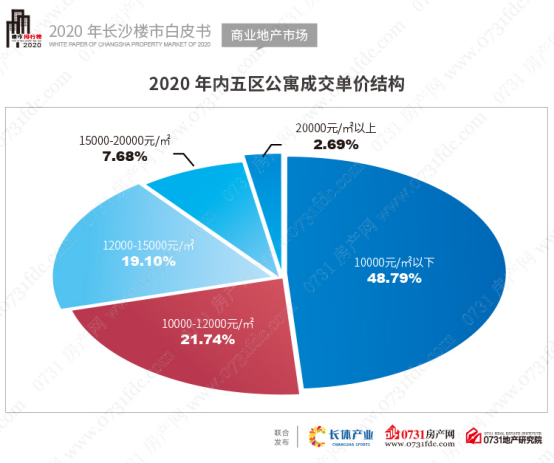

4、内五区公寓市场成交单价结构

|

从内五区公寓成交单价来看,2020年公寓市场价格水平呈下行趋势,10000元/㎡以下的公寓占比最高,占比达到48.79%,15000元/㎡以上的公寓占比仅为达到10.37%,2020年内五区公寓成交均价为11155元/㎡,同比下降13.53%。

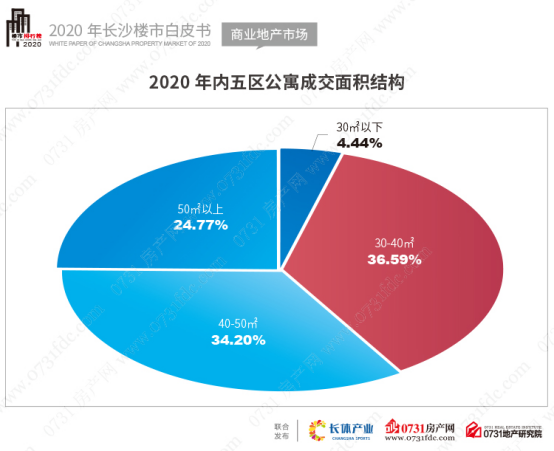

5、内五区公寓市场成交面积结构

|

从内五区公寓成交面积结构来看,公寓面积基本集中在50㎡以下,总计占比超过7成,达75.23%;50㎡以上的公寓占比仅为24.77%,其中30-40㎡面积段的公寓占比最高,达36.59%。

6、内五区公寓市场成交总价结构

|

从公寓总价结构来看,基本集中50万以下区间,超过6成的公寓单套价格在50万以下;其次50-60万、60-80万总价段的公寓占比也均超过了10%,单套价格在100万以上的公寓占比仅为3.41%。

|

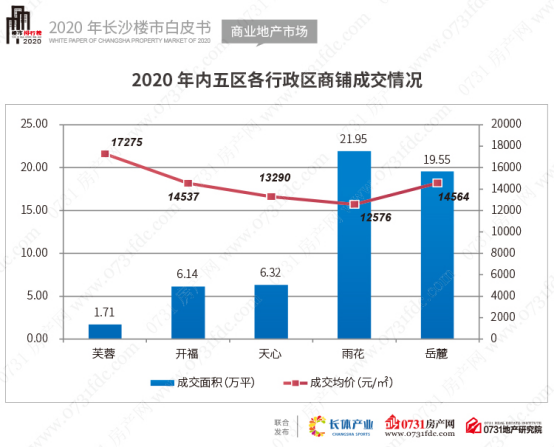

二、商铺市场

1、内五区各行政区商铺市场成交情况

|

从内五区各行政区商铺成交情况来看,同样也是基本集中在雨花区和岳麓区,均价芙蓉区最高,17275元/㎡。2020年内五区商铺成交55.67万方,同比下降17.94%;成交均价13716元/㎡,同比下跌13.12%。

2、内五区商铺市场月度成交情况

|

从内五区每月的商铺成交情况来看,有着明显的翘尾现象。1-10月除了2月成交水平较低外,其余月份无太大波动,11月商铺成交迎来爆发,单月成交14.37万方全年最高,12月的成交量也有10.81万方。

3、内五区商铺分层成交情况

|

从商铺分层成交情况来看,基本集中在一层,占比55.85%,其次是二层,占比也有22.14%,从成交均价来看,均价最高的是负一层,超过2万元/㎡,其次是一层的均价,15401元/㎡。

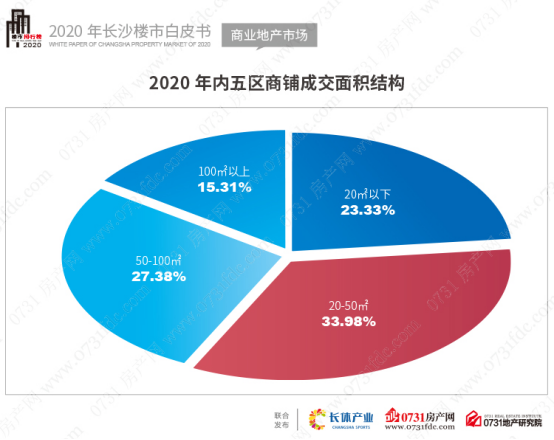

4、内五区商铺成交面积结构

|

面积结构来看,20-50㎡的商铺占比最高,超过三成,达33.98%,其次是50-100㎡的商铺,占比达27.38%,20㎡以下的小商铺占比仅有23.33%。

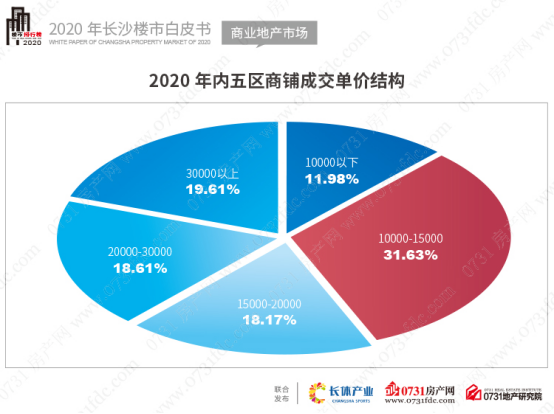

5、内五区商铺成交单价结构

|

从成交单价结构来看,10000-15000元/㎡的商铺占比最高,达31.63%,10000元/㎡以下的商铺占比最低,仅有11.98%。

6、内五区商铺成交总价结构

|

从成交总价结构来看,单套商铺总价基本集中在200万以下,占比超过八成。其中100-200万的商铺占比最高,31.65%,其次是50万以下的商铺,占比29.88%。

三、写字楼市场

1、内五区各行政区写字楼市场成交情况

|

从各行政区写字楼成交情况来看,雨花区成交量最高,10.51万方,唯一一个成交量超过10万方的行政区;均价天心区最高,达16274元/㎡。2020年内五区写字楼成交34.09万方,同比下降38.53%,成交均价12073元/㎡,同比下跌9.12%。

2、内五区写字楼市场月度成交情况

|

从内五区写字楼月度成交情况来看,也有着明显的翘尾现象,12月成交量最高,达5.93万方,整体略显低迷,其余月份没什么起伏。

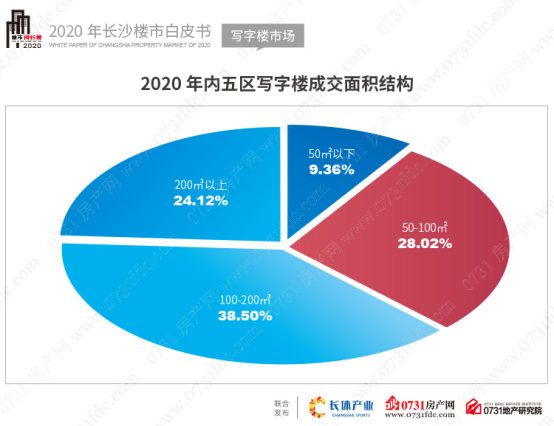

3、内五区写字楼成交面积结构

|

从写字楼成交面积结构来看,100-200㎡面积段的写字楼占比最高,达38.50%,其次是50-100㎡面积段的,占比接近三成,28.02%,50㎡以下的占比不足一成,仅为9.36%。

4、内五区写字楼成交单价结构

|

从写字楼成交单价结构来看,接近一半的写字楼成交单价在10000-15000元/㎡区间,占比45.63%,其次是10000元/㎡以下价格段的,占比28.28%。

5、内五区写字楼成交总价结构

|

从写字楼成交总价结构来看,集中在100-200万价格段,占比超过三成,33.74%,其余各价格段占比差距不大,单套价格50万以下的占比最低,仅为12.85%。

6、写字楼成交排行榜

|

2020年,汇景发展环球中心蝉联写字楼劲销榜榜首,但也不足4个亿,从中可以看出写字楼市场的不景气。2020年写字楼销售TOP5项目累计销售11.73亿,写字楼去化之路,仍重而道远。

|

第三部分、内六区+长沙县商品住宅置业者分析

一、置业者特征

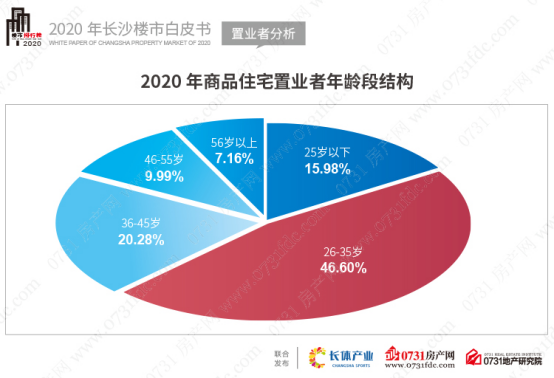

1、年龄结构

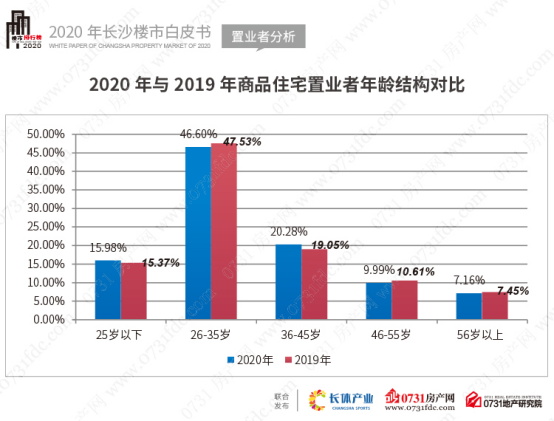

|

|

当前置业人群年龄以26-35岁以及36-45岁刚需、刚改置业者为主,占比分别46.60%、20.28%,总占比接近7成。同比2019年来看,2020年各年龄段置业者占比无较大变化。

2、籍贯地分布

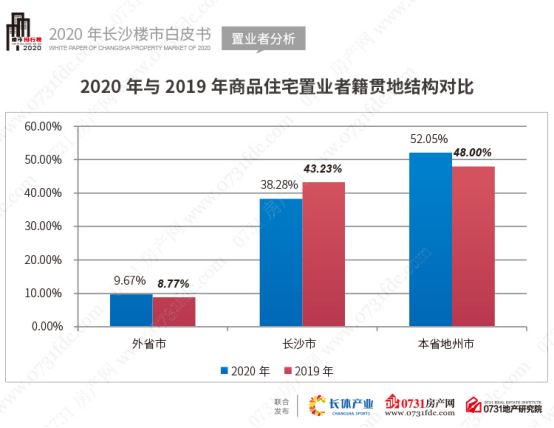

|

|

长沙置业者以本省地州市来长工作和生活人群以及长沙本地人为主,占比分别为52.05%、38.28%。外省市落户或者工作置业的较少,不足一成。相较2019年,长沙本土置业者占比继续下降,下降近5个百分点。

|

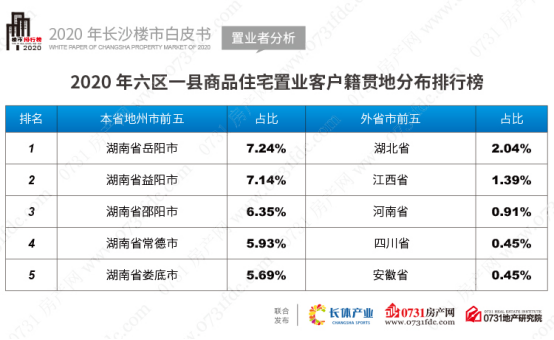

来自本省地州市的置业者中占比最高的是湖南省岳阳市,外省市占比最高的是湖北省。

3、置业者类型结构

|

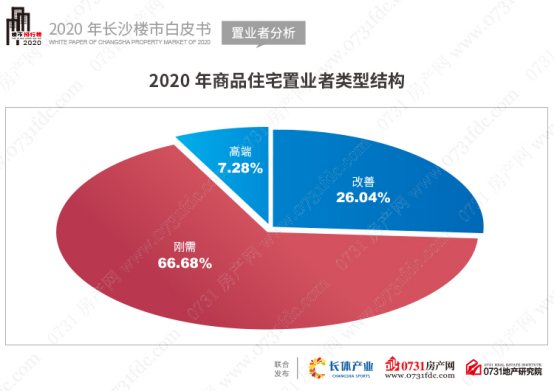

从置业者类型来看,置业主力人群刚需置业者占比呈下降趋势,高端、改善需求提升,刚需置业者占比来到七成以下。

二、置业偏好

1、置业套均面积

|

从各年龄段置业者购房套均面积来看,2020年各年龄段置业者购房套均面积均有所上升,其中增长幅度最大的是56岁以上年龄段,购房套均面积上升4.45㎡;购房套均面积最大的是36-45岁年龄段刚改、改善客户,人均置业128.82㎡。

2、置业面积特征

|

从住宅面积结构来看,主要集中在90-144㎡面积段,总计占比接近8成,主要对应刚需以及刚改置业者。其中120-144㎡面积段占比最高,达38.73%。

|

120㎡以下面积段占比继续下降,90-120㎡面积段占比下降5.40%;120-144㎡面积段占比上升5.92%,144㎡以上面积段占比上升2.02%;置业者购房面积偏好继续“向上”。

3、置业户型特征

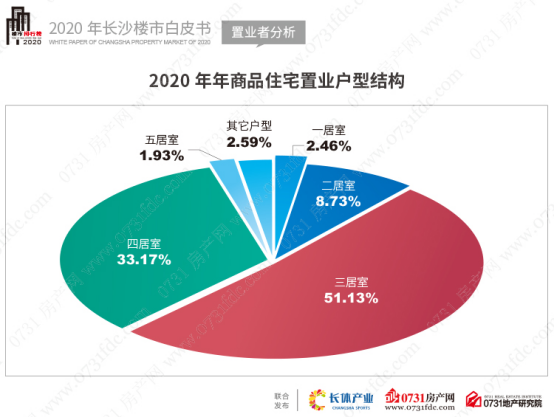

|

从置业户型特征来看,主要是三居室以及四居室,累计占比超过8成,其中三居室占比最高,超过一半,达51.13%,一居室占比仅为2.46%。

|

三、价格及付款方式

1、单价结构

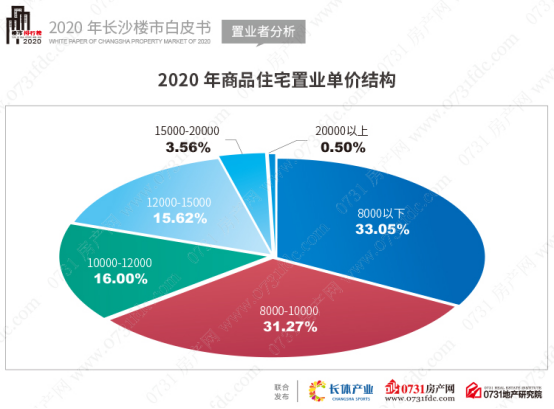

|

从住宅成交的单价来看,望城区、长沙县的住宅价格水平仍旧以8000元/㎡以下为主,因此六区一县住宅单价8000元/㎡以下价格段占比最高,其次是8000-10000元/㎡价格段,占比31.27%;15000元/㎡以上价格段占比仅为4.06%。

2、总价结构

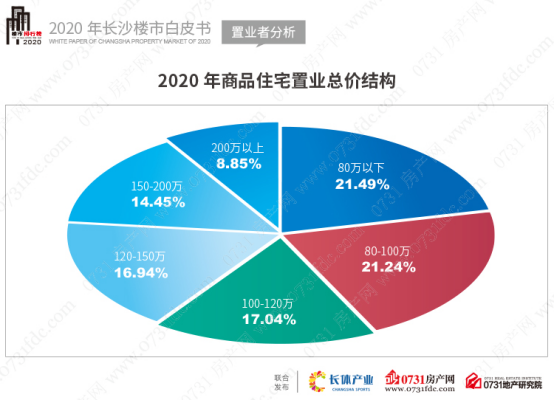

|

从住宅总价来看,80万以下总价段占比最高,达21.49%,但相较2019年,占比下降超过10个百分点。其它各总价段占比均有所上升,其中150-200万总价段占比提升最大,上升3.75个百分点,达14.45%。

3、付款比例结构

|

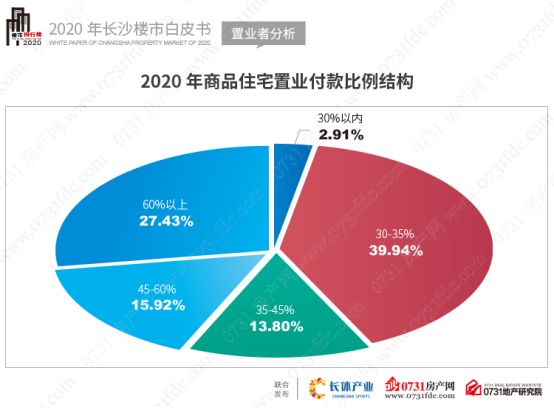

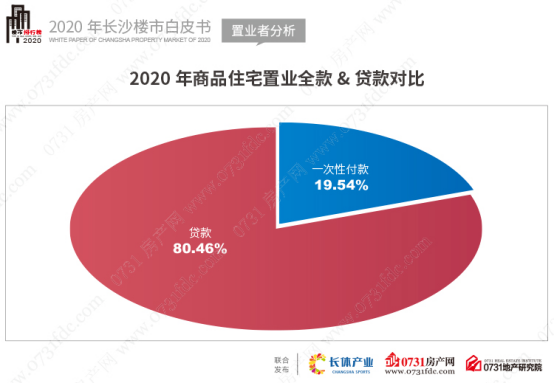

|

从置业者付款比例结构来看,一次性付款的置业者接近两成,贷款买房仍旧是置业的首选;而从贷款比例结构来看,3成首付以内的占比仅为2.91%,30%-35%首付的占比39.94%,35%首付以下的置业者占比为42.85%,这表明至少有超过4成的置业者为在长首次置业。

|

第四部分 2021长沙新建商品房市场形势预判

一、政策预判——维持稳的箱体

在2020年长沙模式成为楼市调控的“样本”, 长沙楼市调控阶段性目标达成,2021将有更大的自主性调节空间;但“稳”的总方针不变,限购、限售、限价等的主方向不会变化,局部小松有戏,全局大调无望。另外长沙市商品价格涨幅触碰5%红线,限签政策有可能重现。

二、供应水平——维持高位

2020年全市商品房供应处于高位,2021年全市在售项目个数与2020年基本持平,总供应量预计不会出现大幅波动,2021年全市商品房供应继续维持高位,较2020年小幅上升。从区域分布来看,区域分化依旧明显,供应量集中于岳麓区、望城区、长沙县,雨花区、开福区、长沙县竞争压力变大。

三、去化水平——量价齐升

近几长沙市整体供需基本平衡,2021年全市供应量预计小幅增长,需求稳定,供应上升拉动成交的上升;而价格水平则维持稳中向上的态势不变,并且上涨幅度可控;随着2021年的经济持续复苏,资金面进一步宽松,2021年楼市行情预计整体好过2020年,整体会出现“量价齐升”的格局